Краткосрочното финансово планиране във фирмата

6295

0

04 Юли. 2016

Анализи

39% от читателите смятат, че тази статия е полезна

52% от посетителите на сайта ни четат поне 3 статии дневно

31% от редовните ни читатели имат успешен бизнес

52% от посетителите на сайта ни четат поне 3 статии дневно

31% от редовните ни читатели имат успешен бизнес

5

от 3 гласа

от 3 гласа

Оценка на потребителя

Краткосрочното финансово планиране в предприятието се извършва за всеки предстоящ месец или тримесечие.

То се изразява в изготвянето на паричен бюджет за съответния период. От една страна се определят (прогнозират) паричните постъпления през периода по отделни източници, като напр. постъпления от директни продажби, получаване на вземания от клиенти и други дебитори, авансови суми по договори, постъпления от възстановени данъци, от лихви, дивиденти, лизинг, наеми и т.н. От друга страна се определят задължителните парични плащания по отделни направления на изразходване - погасителни вноски по банкови заеми, лизингови вноски, лихви по облигационни заеми, дивиденти, заплати, изплащане на задължения към доставчици, внасяне на данъци и осигуровки, закупуване на материали, плащане на сметки за ел.енергия и др.

Финансовият план на предприятието (паричният бюджет) за предстоящия месец (тримесечие) се състои от приходна част по отделни източници на парични постъпления и разходна част по отделни направления на паричните плащания. Когато сборът от паричните наличности в началото на периода и очакваните постъпления през периода е по-малък от задължителните парични плащания, през прогнозния период ще се появи финансов дефицит. В обратния случай ще има излишък. Този вид планиране дава възможност на мениджърите предварително да предвидят паричния недостиг и да предприемат своевременни действия за покриване на дефицита. Възможни решения са осигуряването на допълнително външно финансиране (например банков овърдрафт, сключване на стендбай споразумение с обслужващата банка, допълнителни дялови вноски на съдружниците или емисия на нови акции), продажба на ненужни активи, действия по събиране на вземанията, преговори с кредиторите за разсрочване на задълженията (отлагане на плащанията), рефинансиране на стари кредити, договаряне на нови погасителни планове, трансформиране на дълг в собственост и др.

Формата на бюджета може да е подобна на тази, която има отчетът за паричния поток. Както е известно, за съставяне на този отчет по т.нар. пряк способ се използва главната книга на сметките от гр. 50 „Парични средства”. Става въпрос за кореспондиращите сметки по дебита и кредита на групата. Тази информация, макар и отчетна, може да помогне при определяне на източниците и направленията на паричните средства през предстоящия прогнозен период. В табл. 1 е представена примерна форма на паричен бюджет на фирма.

Паричен бюджет на „Х” ООД

Табл. 1 за периода 01.08.2016г. – 31.08.2016г.

Финансовият план на предприятието (паричният бюджет) за предстоящия месец (тримесечие) се състои от приходна част по отделни източници на парични постъпления и разходна част по отделни направления на паричните плащания. Когато сборът от паричните наличности в началото на периода и очакваните постъпления през периода е по-малък от задължителните парични плащания, през прогнозния период ще се появи финансов дефицит. В обратния случай ще има излишък. Този вид планиране дава възможност на мениджърите предварително да предвидят паричния недостиг и да предприемат своевременни действия за покриване на дефицита. Възможни решения са осигуряването на допълнително външно финансиране (например банков овърдрафт, сключване на стендбай споразумение с обслужващата банка, допълнителни дялови вноски на съдружниците или емисия на нови акции), продажба на ненужни активи, действия по събиране на вземанията, преговори с кредиторите за разсрочване на задълженията (отлагане на плащанията), рефинансиране на стари кредити, договаряне на нови погасителни планове, трансформиране на дълг в собственост и др.

Формата на бюджета може да е подобна на тази, която има отчетът за паричния поток. Както е известно, за съставяне на този отчет по т.нар. пряк способ се използва главната книга на сметките от гр. 50 „Парични средства”. Става въпрос за кореспондиращите сметки по дебита и кредита на групата. Тази информация, макар и отчетна, може да помогне при определяне на източниците и направленията на паричните средства през предстоящия прогнозен период. В табл. 1 е представена примерна форма на паричен бюджет на фирма.

Паричен бюджет на „Х” ООД

Табл. 1 за периода 01.08.2016г. – 31.08.2016г.

| Приходна част | Разходна част | ||

| I. Парични средства в началото на периода | |||

| II. Парични постъпления | III. Парични плащания | ||

|

А. Постъпления от оперативна дейност - от директни продажби; - от клиенти (събрани вземания); - авансово получени суми от клиенти; - възстановени данъци; - положителни курсови разлики; - други постъпления от оперативна дейност |

А. Плащания за оперативна дейност - към доставчици; - към персонала; - към осигурители; - платени данъци; - платени лихви и такси по заеми за оборотни средства; - отрицателни курсови разлики; - други плащания за оперативна дейност |

||

|

Б. Постъпления от инвестиционна дейност - от продажби на имоти, машини и оборудване; - от продажба на инвестиции; - от продажба на акции и съучастия в други предприятия; - възстановени заеми, предоставени на други предприятия; - получени лихви по предоставени заеми; - получени дивиденти от съучастия; - други постъпления от инвестиционна дейност |

Б. Плащания за инвестиционна дейност - покупки на имоти, машини и оборудване; - покупки на нематериални активи; - покупки на инвестиции; - покупки на акции и съучастия в други предприятия; - предоставени заеми на други предприятия; - други плащания за инвестиционна дейност |

||

|

В. Постъпления от финансова дейност - получени краткосрочни банкови заеми; - получени дългосрочни банкови заеми; - получени заеми от други предприятия; - получени заеми от свързани предприятия; - други постъпления от финансова дейност |

В. Плащания за финансова дейност - изплащане на краткосрочни банкови заеми; - изплащане на дългосрочни банкови заеми; - изплащане на облигационни заеми; - плащания по финансов лизинг; - платени лихви и такси по заеми с инвестиционно предназначение; - изплатени дивиденти; - други плащания за финансова дейност |

||

| Общо парични приходи (I + II) | Общо парични разходи (III) | ||

| IV. Паричен излишък (+) | V. Паричен дефицит (-) | ||

Ясно е, че изпълнението на бюджета както в приходната, така и в разходната му част рядко може да е на сто процента. Причините за това са различни. Например, прогнозата за продажбите и паричните постъпления от клиентите може да не е била достатъчно точна. Предвидените дивиденти от съучастия в капиталите на други предприятия може да не се получат през разглеждания период и т.н. Съответно, в разходната част може да се появят непредвидени плащания, като неустойки по договори, обезщетения, по-високи цени на материалите и енергоизточниците и др. Неизпълнението на бюджета и съответно появата на дефицит през периода, налагат неговата своевременна актуализация.

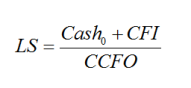

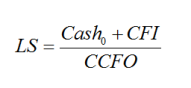

Основен показател, свързан с краткосрочното финансово планиране в предприятието, т.е. с паричния бюджет е нивото на платежоспособност (LS – Level of Solvency):

където:

Cash0 – парични средства в началото на периода;

CFI – Cash Flow In (парични постъпления през периода);

CCFO – Compulsory Cash Flow Out (задължителни парични плащания)

Знаем, че ликвидността е необходимо условие за осигуряването на платежоспособност. Колкото и да са близки по значение понятията „Ликвидност” и „Платежоспособност”, те не се препокриват напълно. Ликвидността е статично състояние, показващо доколко бързоликвидните активи на предприятието покриват неговите краткосрочни дългове към определена дата. Платежоспособността обикновено се определя за някакъв период от време – седмица, месец, тримесечие и т.н. Тя показава доколко предприятието е способно да погасява своите финансови задължения в необходимите срокове и суми. За нейното определяне е необходима информация за паричните средства в началото на периода (Cash0), паричните постъпления през периода (CFI) и задължителните парични плащания (CCFO). Коефициентът на платежоспособност (LS) може да се изчисли както на базата на отчетна информация (за минал период от време), така също и на базата на прогнозна информация (за бъдещ период). Във вторият случай, той стои в основата на краткосрочното финансово планиране в предприятието. Най-често се изчислява за всеки месец. При стойности над единица, предприятието ще бъде платежоспособно през разглеждания период. При стойности под единица ще възникне финансов дефицит, което означава, че не всички задължителни плащания ще могат да бъдат извършени. Абсолютната сума на паричния дефицит е разликата между числителя и знаменателя на показателя LS. В този случай ръководството на предприятието следва да предприеме необходимите мерки за покриване на дефицита, още преди същият да се е появил. Изчисляването на коефициента на платежоспособност (LS) за бъдещ период от една страна изисква достатъчно точна прогноза за размера на приходите от продажби и другите парични постъпления (от лихви, дивиденти и т.н.), а от друга страна изисква сравнително точно да се определят задължителните парични плащания. Задължителни са онези плащания, отлагането на които би довело до още по-големи финансови затруднения и други негативни последици за предприятието. В тази категория обикновено попадат дължими данъци и осигуровки, работни заплати, погасителни вноски по заеми и лизингови договори, сметки за ел.енергия, охрана и т.н., покупка на минимално необходимите количества материали за изпълнение на производствената програма и поетите поръчки, плащания към доставчици или по договори, забавянето на които се санкционира с лихви и неустойки др.

Основен показател, свързан с краткосрочното финансово планиране в предприятието, т.е. с паричния бюджет е нивото на платежоспособност (LS – Level of Solvency):

където:

Cash0 – парични средства в началото на периода;

CFI – Cash Flow In (парични постъпления през периода);

CCFO – Compulsory Cash Flow Out (задължителни парични плащания)

Още по темата: SWOT анализът – инструмент за стратегически мениджмънт

Знаем, че ликвидността е необходимо условие за осигуряването на платежоспособност. Колкото и да са близки по значение понятията „Ликвидност” и „Платежоспособност”, те не се препокриват напълно. Ликвидността е статично състояние, показващо доколко бързоликвидните активи на предприятието покриват неговите краткосрочни дългове към определена дата. Платежоспособността обикновено се определя за някакъв период от време – седмица, месец, тримесечие и т.н. Тя показава доколко предприятието е способно да погасява своите финансови задължения в необходимите срокове и суми. За нейното определяне е необходима информация за паричните средства в началото на периода (Cash0), паричните постъпления през периода (CFI) и задължителните парични плащания (CCFO). Коефициентът на платежоспособност (LS) може да се изчисли както на базата на отчетна информация (за минал период от време), така също и на базата на прогнозна информация (за бъдещ период). Във вторият случай, той стои в основата на краткосрочното финансово планиране в предприятието. Най-често се изчислява за всеки месец. При стойности над единица, предприятието ще бъде платежоспособно през разглеждания период. При стойности под единица ще възникне финансов дефицит, което означава, че не всички задължителни плащания ще могат да бъдат извършени. Абсолютната сума на паричния дефицит е разликата между числителя и знаменателя на показателя LS. В този случай ръководството на предприятието следва да предприеме необходимите мерки за покриване на дефицита, още преди същият да се е появил. Изчисляването на коефициента на платежоспособност (LS) за бъдещ период от една страна изисква достатъчно точна прогноза за размера на приходите от продажби и другите парични постъпления (от лихви, дивиденти и т.н.), а от друга страна изисква сравнително точно да се определят задължителните парични плащания. Задължителни са онези плащания, отлагането на които би довело до още по-големи финансови затруднения и други негативни последици за предприятието. В тази категория обикновено попадат дължими данъци и осигуровки, работни заплати, погасителни вноски по заеми и лизингови договори, сметки за ел.енергия, охрана и т.н., покупка на минимално необходимите количества материали за изпълнение на производствената програма и поетите поръчки, плащания към доставчици или по договори, забавянето на които се санкционира с лихви и неустойки др.

Колко е полезна тази информация?

Оценете като използвате звездичките

Oценка:

Оценка

5

of 5

- 3 гласа.

Статии

Акциите, които се справят добре във времена на инфлация

от Biznesidei.bg

14 Октомври 2022

Високата инфлация има 2 основни ефекта върху инвеститорите: понижава стойноста на...

Да купувате ли Ethereum сега?

от Biznesidei.bg

11 Октомври 2022

Факт е, че след сливането Ethereum отбеляза ръст, но също е факт, че за последните 30 дни...

Да спестявате или да инвестирате?

от Biznesidei.bg

04 Октомври 2022

Това е въпросът в сложни времена като настоящите, нали?

И двете дейности могат да...

Дали да купувате акции точно сега?

от Biznesidei.bg

20 Септември 2022

Сигурно сте се уморили да четете за това колко сложни са икономическите условия....

Изтеглете БЕЗПЛАТНО Специално Приложение

Успех в старта и управлението на бизнеса: практически съвети.

Абонирайте се за бюлетина на biznesidei.bg и бъдете в крак с тенденциите в бизнеса.

Изтеглете БЕЗПЛАТНО Специално Приложение

Успех в старта и управлението на бизнеса: практически съвети.

Абонирайте се за бюлетина на biznesidei.bg и бъдете в крак с тенденциите в бизнеса.

Сподели своя коментар0 Коментари